K12业务集体清零之后,各家是否还能保留一缕希望的火种,在经过这一次毁灭性的洗礼之后,有没有希望继续酝酿新的契机。

“纳斯达克正在经历过去20年历史上的第三大回撤。”红杉美国的投资人们近期在给创业者的一次分享上这样提到。

过去不到一年的时间,中概股更是集体遭遇了前所未有的挫折。美国监管机构对中概股审计底稿等问题的执着超出市场预期。

时至今日,已有上百家中概股遭遇“预摘牌”,甚至一些长期看多中概股的美国机构,如摩根大通等投行,都一度不得不承认,自己对中概股有误判。

在众多中概股之中,在线教育可以说是遭受冲击最强的行业之一。去年年中出台的“双减”政策,让诸多知名在线教育公司的现金奶牛K12教培业务遭受毁灭性打击,市场抛售情绪严重。

今年年初以来中概股遭遇的波折中,在线教育公司也一个都没逃掉;加上疫情对包括北上广深在内的中国城市造成的广泛冲击,“非必要不花钱”,更成为在线教育公司头顶的紧箍咒。

市场对中概股,尤其是在线教育的信心,在这场监管和市场动荡带来的完美风暴中,可以说跌到了谷底。中概教育股被大多数分析师和投资人冷落,几乎成了资本市场的孤儿。

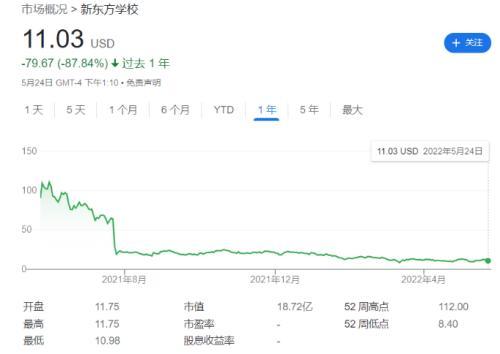

新东方、好未来和网易有道等头部公司的股价遭遇了雪崩式下跌。

常言道,疾风知劲草。

近一个月,好未来股价触底反弹,涨幅超过50%。该公司于4月份发布了最新季报与年度业绩,好未来公司2022财年Q4营收为5.4亿美元。尽管同比2021财年Q4的13.6亿美元,收入下降60%,但该营收仍超部分投资者预期。

上周,网易有道( DAO.US)刚刚发布了今年一季度业绩,有道是教育公司在转型当中率先提出四块业务方向的, 包括素质、成人职教、智能硬件和信息化在内。我们也可以从中找到一些行业转型的端倪与借鉴。

有道毛利率回升,“双减”冲击消化中

5月24日周二美股盘前,网易有道发布2022财年一季度业绩。

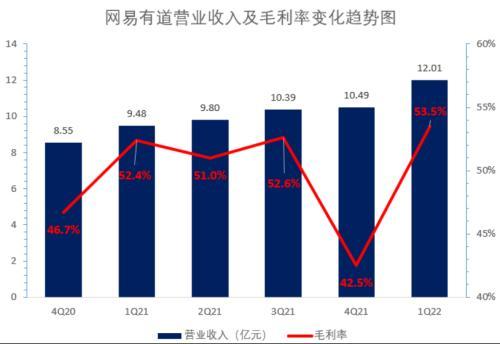

财报显示,在终止K9学科培训业务后,网易有道2022年一季度净收入达12.01亿元,同比增长26.6%,营收稳中有增,这在当下极具挑战性的宏观环境中已经实属难得。

一季度,网易有道毛利润大幅增长,2022年Q1毛利润为6.42亿元,比2021年同期增长29.3%。网易有道的毛利率恢复到50%以上,并且处于最近多个季度的高位。

有道在去年四季度毛利率下降至42.5%之后大幅回升,其中的一个重要因素是四季度的清库存促销拉低了毛利率,但是在今年一季度,公司的市场营销效率有了明显提升,反映在毛利率的增长上。

不过,在“双减”政策出台后,有道的营收结构也在发生变化,智能硬件的比重越来越高,学习服务业务的营收占比则不断下降。

众所周知,硬件的毛利率通常不及服务的毛利率,这也意味着,随着营收结构的变化,有道的毛利率可能在未来依然有很大可能会出现波动。

其中,受活跃用户数增长的拉动,网易有道一季度学习服务净收入为8.26亿元,同比增长36.1%,学习服务业务毛利率达到63.9%,同比上涨0.5个百分点,环比增加12.5个百分点,并且重回60%上方。

学习服务业务活跃用户数的增加,反映出有道在K9业务终止之后,在如何调整学习服务业务的探索中,已经取得了相当的进展。

实际上,有道在“双减”政策出台之前,早开始了非学科辅导类课程的尝试,相关课程的选择非常丰富,不仅涵盖中小学生需要的素质教育、兴趣培养类课程,还包括了成人教育、职业培训等内容。

通常来说,相较于K12这一片已经经历了多轮价格战的红海来说,素质教育、成人教育等领域潜在市场需求往往更高。而有道选择布局了一些诸如围棋等差异化的市场洼地,这些领域的每用户平均收入(ARPU)相对较高。

不可否认的是,活跃用户数的增加,为有道学习服务业务收入和利润的恢复与进一步发展奠定了基础。

此外,有道学习服务业务的营收创新高、毛利率回归至“双减”之前的水平,也意味着这部分业务已经消化了“双减”政策带来的冲击。未来,市场对这部分业务的估值,有必要回归更合理的视角。

报告期内,智能硬件净收入为2.53亿元,同比增长25.4%,主要受有道词典笔销售的拉动。该项目一季度毛利率为33.7%,和上季度相比毛利率有所回升。

硬件销售具有强周期性,通常在四季度,由于双十一、双十二等购物大潮的带动,商家都会降低售价清库存,有道也不例外。

这就造成四季度通常智能硬件的营收环比大幅上升,但毛利率下降。到了一季度,智能硬件业务毛利率再度回升。

在财报发布后的电话会上,网易有道管理层称,今年4月,网易有道推出有道智能灯,目前第一批产品已经售罄,反映了该产品良好的变现能力。现在这一产品的销售刚刚开始,优质产品在长期有望得到更好的回报。

对于公司来说,智能硬件业务的重要性日益凸显,营收贡献也越来越多,公司正在这方面加大研发投入。

占比较小的在线营销服务业务收入为1.21亿元,毛利率为23.7%,毛利率和之前三个季度相比有所下降,主要原因是部分广告主预算减少。

这部分毛利率下降和疫情的冲击联系紧密,由于二季度疫情形势依然严峻,许多公司不得不缩减市场营销支出,这也意味着有道在线营销服务业务的收入和毛利,依然有可能出现比较大的波动。

在成本和费用端,报告期内,网易有道运营费用为7.67亿元,和去年同期的7.11亿元相差不大。

其中,销售和营销费用为5.06亿元,同比下降7.7%,主要是因为监管环境的变化,造成学习服务业务的相关销售和营销费用下降,但智能硬件相关的销售和营销费用增加抵消了部分降幅。

研发支出为2.03亿元,同比大幅增长59.0%,增加的主因是智能硬件和教育信息化相关技术人才的投入。

研发费用增加的方向也显示出未来网易有道在智能硬件和面向教育机构的服务方面发展的决心。管理费用为5760万元,同比增长67.6%,主要和一季度增加招聘相关。

一季度,网易有道经营性亏损大幅收窄,为1.25亿元,较2021年第四季度经营性亏损2.48亿元环比下降49.6%,与2021年第一季度经营性亏损2.14亿元相比下降41.6%。经营性亏损率从去年四季度的22.6%收窄至10.4%。

在目前的行业寒冬中,能够保有足够的现金流对企业来说至关重要。截至2022年3月31日,有道的现金、现金等价物、限制性现金、定期存款和短期投资总额合计12亿元。

对于第一季度的业务表现,网易有道CEO周枫表示:“当前,智能硬件和素质教育已经具备一定规模,成为公司的重要增长引擎。

成人教育和教育信息化在产品研发上取得了不错的进展,探索并验证了一些可行的商业模式。

整体来看,尽管公司当前发展面临着多重外部变量,我们有信心依靠多元化的业务、庞大的用户群体和深厚的技术积淀来克服这些挑战,实现业务的稳步转型和公司长期持续地发展。”

整体来看,网易有道的这份财报显示出来的是公司在行业严冬中的韧性,在中概股上一波投资热潮过去之后,依然能够维持稳定的收入和现金流,对企业过冬至关重要。

从一季报的数据来看,网易有道营收依然稳健,并且经营亏损持续收窄,加上手中拥有足够的现金,这些都是能够支撑网易有道熬过当前的困难局面,并在新一轮周期开始后抢得先机的重要支撑力量。

市场对在线教育行业的投资逐渐回归理性

在去年,有道股价经历了数波起伏。2021年3月和7月,受到“双减”政策出台预期和正式出台的影响,有道股价出现两轮大幅下挫。

市场一度在去年年底前恢复理性,但随后由于美国监管机构的“预摘牌”预期和相关动作,有道的股价再次出现大幅下挫。

但是,长期关注有道的一些机构投资者发现,这些来自中美双方监管层的动作,并没有改变有道的基本面,目前有道等在线教育龙头公司的股价存在低估。

在一片看空声中,华尔街顶级投行摩根士丹利却看好包括有道、新东方、好未来,认为这些在线教育企业目前被市场严重低估。

在3月初发布的这份报告中,摩根士丹利认为,“双减”政策对在线教育行业带来的冲击,已经在去年四季度的业绩中有了比较充分的反映。未来尽管政策依然有收紧的可能性,但是这绝不会成为政策的大方向。

摩根士丹利认为,在K9课业辅导业务全面暂停后,包括新东方、好未来、网易有道等在内的头部公司都在积极调整,也已经有了一些成绩。

对于有道来说,多年来实行的多元化战略在遭遇“双减”政策之后,成为了公司转型的利器。在可预见的未来,有道面向素质教育的学习服务业务和智能硬件业务,都有大幅增长的空间。

根据摩根士丹利预测,随着市场对以素质教育为主的非学科辅导需求增加,尤其是年轻学生兴趣增加,非学科辅导市场的增长将加速至2022年的25%,达到7090亿元人民币(2021年为5680亿元人民币)。

智能硬件是一个不断增长的市场,新玩家正在加快进入。根据艾瑞咨询的数据,包括传统及新型产品在内的智能教育硬件市场,在2020年达到340亿元,并将在2022年达到600亿元人民币,这得益于更多创意产品的推出。

网易有道的词典笔已经是一个成熟的智能硬件产品,市占率明显高于同类型产品。从最新的财报可以看出,有道也在积极拓展智能硬件业务的范围,未来有望获得新的突破。

除了大摩之外,在有道一季报发布前夕,华泰证券给出网易有道的目标价为12.95美元,并给出“买入”评级。

华泰认为,在“双减”政策落地后,有道的转型效果良好——公司持续深耕智能硬件和素质教育的细分领域,未来潜在成长动力强劲。

不只是摩根士丹利和华泰,其他很多市场投资者,尤其是机构投资者都在重新审视包括网易有道在内的在线教育公司。

或许市场还需要观望一阵,哪家公司会在严冬之后,跑出新的、值得市场给出高估值的赛道。

本文源自阿尔法工场研究院