知风云:《国企改革三年行动的经验总结与未来展望》一文想必各位国企人和改革专家已经进行了深入的研读,新一轮国企改革深化提升行动仍然强调要“推动中长期激励政策更大范围、更大力度规范实施,支持国有企业结合实际探索创新更多灵活的激励方式”。

作者|知本咨询国企激励研究院 孙超

责编|亿亿 编辑|阿苓

对于即将或正在实施中长期激励的企业来说,能够实施激励只是万里长征的第一步,有激励效果是第二步,激励效果持续则是最难的第三步。那么今天,我们基于近几年的实操经验给大家介绍一下不同类别的激励工具如何实现持续激励?

01

股权类

股权类激励工具主要包括员工持股(133号文)、股权激励(4号文)、上市公司股权激励等。

股权类激励工具如何体现激励和约束相统一的原则?体现在员工必须出资购买企业股权,员工出的钱就是约束。混改风云微信公众号 出品

员工持有的股权若想获得收益且获得更多收益就要共同努力,这是股权类激励工具的基本原理,但是事实并没有这么理想。

一、非上市企业

即将实施员工持股或股权激励的非上市企业有一个共同担心,“本次参与激励的核心员工确实是企业中最优秀的一批员工,但是一旦持股了,就有‘躺平’的可能。因为他们即使不努力每年也能获得企业的股权分红,而且后续若成功上市更是收益翻倍”。

是的,随着员工持股及股权激励的实施案例越来越多,这个问题也逐渐暴露出来。如何解决呢?两种方法供大家参考。

1.分红调整法

之所以会有激励对象产生“躺平”的想法,是因为个人的表现会影响个人的收益水平,但影响并不大,尤其是对于一些规模较大的企业或者资源驱动型企业。

激励对象在获得公司股权时及首次分红时会产生强度较大的激励效果,但激励效果并不会持续太久,因为个人表现并不会有明显的正反馈或负反馈。

因此,建议企业将激励对象每年的绩效考核结果与其获得的股权分红额挂钩。表现好,全额拿;表现一般,减额拿;表现差,不能拿。

比如:

若激励对象当年绩效考核结果为80分及以上,激励对象有权按照其持股比例全额获得对应的现金分红;

若激励对象当年绩效考核结果为70-80分,激励对象仅能按照其持股比例获得对应现金分红的二分之一,未分配的额度留存在员工持股平台以待下次分配;

若激励对象当年绩效考核结果为70分以下,激励对象不能获得现金分红,未分配的额度留存在员工持股平台以待下次分配。

有的朋友听了这个做法会质疑:这符合同股同权的基本原则吗?答案是符合的。

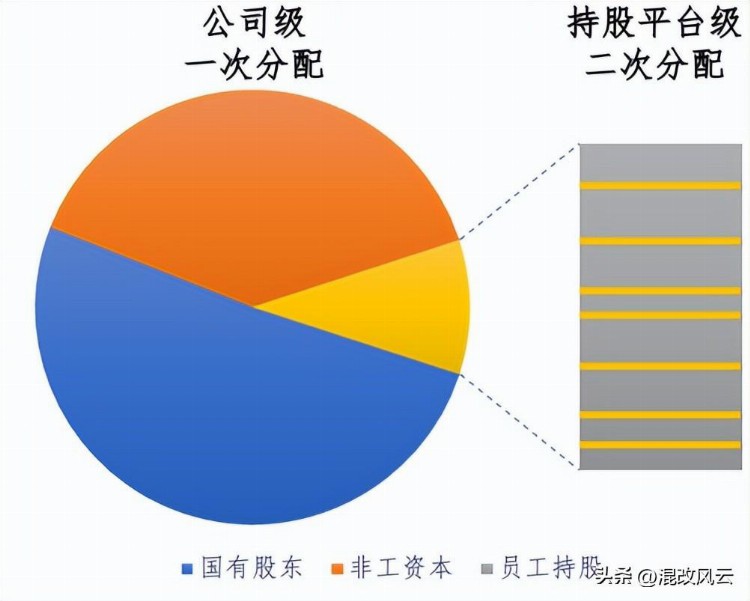

我们可以梳理一下激励收益流转的整个过程。首先收益来源于公司的未分配净利润,经股东会决议后按照各股东的持股比例进行现金分红,员工应得的部分进入员工持股平台。

这个过程属于公司级一次分配,分红完全按照持股比例分配,符合同股同权的基本原则。

而在员工持股平台内部,则是以员工的持股比例为基础,结合员工当年绩效考核结果进行持股平台级的二次分配。

员工持股平台大多为有限合伙企业,《合伙企业法》第六十九条规定“有限合伙企业不得将全部利润分配给部分合伙人;但是,合伙协议另有约定的除外”。

因此,只要企业在实施激励时,在合伙协议中明确约定考核成绩影响分红比例并完成合伙协议签署,就完全合理合规。

2.股权调整法

有的企业觉得分红调整法还是比较“温柔”的,表现不好只需要少获得一年分红,这个约束的力度不够大。那我们就来看一下第二种方法,股权调整法。

股权调整法的内涵就是企业将激励对象每年的绩效考核结果与其股权退出情况挂钩。表现好,继续持;表现差;立刻退。

比如:持股员工若当年绩效考核结果为不合格或连续两年绩效考核结果为合格,管理委员会有权单方面决定是否调减其持有的股权数量或收回其持有的全部股权。

企业也需要在合伙协议中明确约定考核成绩影响股权退出并完成合伙协议签署,作为后续实施股权调整的依据。

与分红调整法相比,股权调整法既有优势又有劣势。优势就是约束力度大且有利于股权流转。混改风云微信公众号 出品

参与激励的人员都是公司最核心的员工,若出现“合格”甚至“不合格”的考核成绩,确实没有资格再享受企业的分红。

同时,很多实施激励的企业都处于成长期,希望员工持有的股权可以有效流转,以激励后续新进入企业的核心员工,股权调整法能够帮助企业建立股权流转的通道,有人退就能有人进。

当然了,劣势则是员工股权变动较为频繁,企业需要多次办理工商变更手续。

企业可以综合考虑两种方法的优劣势进行选择,使员工持股或股权激励的激励与约束具有持续性。

二、非上市企业

上市公司股权激励和员工持股的相关政策本身十分成熟,从激励比例、股权定价,到考核指标设置都有明确的规定。所以,上市公司实施股权类激励面临着完全相反的困境。

“我们企业上次实施股票期权没有达成业绩目标,就没能兑现,这次很有可能也无法达成”,“除了政策要求的综合性指标、成长能力指标、运营质量指标,上级单位还给我们额外设置了好多指标,我们一听就很难达成,干脆就放弃实施了”。

大家都知道,设置目标的SMART原则,其中第三条就是可实现性。在设置上市公司考核目标时,若设置太低起不到对企业经营的促进作用,若设置太高、太复杂反而会使目标失效。

因此,将考核目标设置为经过一定努力才能够达成的水平是比较合适的。

02

分红类

分红类激励工具主要包括岗位分红、项目分红、超额利润分享等。

分红类激励工具如何体现激励和约束相统一的原则?体现在员工若想获得现金分红,必须共同努力达成企业整体考核目标或项目考核目标,考核目标就是约束。

员工真的会为此而努力达成企业目标吗?事实并没有这么理想。

“我一个职能部门副部长,能对公司财务指标的达成有什么贡献,业务部门的同事努努力,我干好我的本职工作就行了”。

我猜想有类似想法的员工应该并不少。除了公司高管和业务部门的负责人以外,其他激励对象可能都会认为自己作为公司运行中的一颗螺丝钉,对于公司整体考核目标的达成并没有太大贡献,干脆就选择“躺平”。

为了实现激励的持续性,建议企业在实施分红类激励时关注个人绩效考核,将激励对象个人年度绩效考核结果与个人分红兑现有效结合。

比如:年度个人绩效考核结果为不合格的,停止当年岗位分红激励,并退出岗位激励对象名单;

年度个人绩效考核结果为合格或良好的,扣减当年本人岗位分红激励。个人岗位分红激励实际发放额度=个人岗位分红激励额度*个人绩效考核分值/100;

年度个人绩效考核结果为优秀的,全额发放岗位分红激励。

当然了关注个人绩效考核的前提是将公司整体考核目标有效分解至每一个岗位,通过个人考核目标的达成促进公司整体经营业绩的提升。

03

投资类

投资类激励工具主要指项目跟投等。

投资类激励工具与股权类工具类似,都是通过员工出资实现激励和约束相统一,只不过激励对象既包括本级人员又包括项目公司人员。混改风云微信公众号 出品

如何使得项目跟投的激励作用能够持续,关键在于与跟投项目的选择。

一是风险性

如果跟投的项目像员工持股的企业一样属于传统业务,未来收益水平稳步增长,那么员工自然可以坐等分红。如果跟投的项目风险非常高,大概率失败且人为努力的影响程度很低,那么员工也不愿意为了跟投企业的发展而奋斗。因此风险性一定要有,但是在充分论证可行性基础上的风险。

二是成长性

跟投项目的成长性一定与其风险性相匹配,风险越高则需要匹配越高的成长性,否则员工不愿意冒高风险去赢得非常低的收益。

中长期激励效果持续的关键是激励与约束的有机平衡,激励比约束多会使人躺平,约束比激励多会使人放弃。

如何把握其中微妙的平衡是激励的精髓,也是最难实现的,需要我们一起在实践中探索。

混改风云微信公众号 出品

未经授权 禁止转载

欢迎分享至 朋友圈