来源:东证衍生品研究院

报告摘要

走势评级:纸浆:看跌

报告日期:2022年12月1日

★美联储加息和制浆高利润背景下,2023年漂针浆进口有望回升

今年浆价能持续维持高位,核心在于进口的长时间低迷。1-10月漂针浆累计进口同比下滑高达17%。但在美联储加息和制浆高利润背景下,我们预计2023年漂针浆进口有望回升。

★当前纸浆估值明显偏高

由于下游纸厂并不能很好地将成本的大幅上涨向终端传导,因此下游行业平均利润基本都处于负值。与之相对的则是当前海外浆厂利润丰厚。整个产业链利润分配极度不均匀,纸浆估值明显偏高。

★供需弹性不匹配,决定了价格下行势不可挡

无论是生活用纸还是文化纸都早已进入行业发展的成熟期,甚至文化纸都开始进入衰退期。这也就决定了行业本身需求弹性较低。也就是说,即便明年国内GDP增速超预期,但文化纸和生活用纸的需求改善幅度可能也会相对有限。供需弹性的不匹配,决定了一旦进口到港回升,在价格不变的情况下,需求端将无力去承接供应的增长,必将是以价格下跌刺激需求增加来使得平衡表再平衡。

★投资建议

展望明年,在高通胀和美联储加息的背景下,外需走弱已是大概率事件。而制浆的高利润又保证了纸浆产量在摆脱意外因素后会持续高位。这样一来,海外浆厂就能有更多的货源发往中国。而一旦国内进口恢复,当前纸浆的高估值显然是没法持续的。因此我们认为明年纸浆价格出现大幅下行的风险较大,预计明年二季度漂针浆价格可能会出现明显回落,三季度可能会回落至6000元/吨以下。

策略方面:远期主力合约基差在500元/吨以内,或可考虑逢高布局一些空单,否则建议谨慎。考虑到漂针浆全部依赖进口,且海运周期接近2个月,因此相比单边策略,我们更推荐投资者参与远期正套。

★风险提示

外需走弱不及预期,内需上行幅度超过预期。

报告全文

1 进口持续低位是2022年漂针浆价格高企的原因

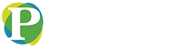

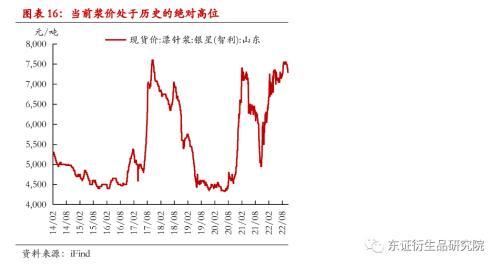

截至2022年11月底,山东银星年度均价高达7080元/吨,创出近五年的新高。但从需求端来看,今年1-10月中国机制纸及纸板产量累计同比增速为-1%,呈现出小幅负增长的状态。这表明纸浆需求端十分疲软,并非今年浆价高企的原因。

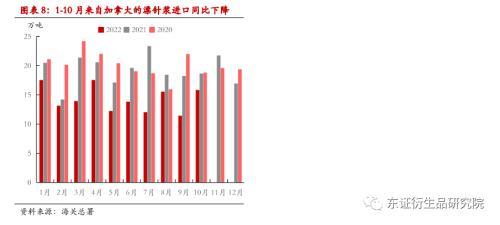

今年1-10月中国累计进口漂针浆593万吨,同比下滑17%;由于国内漂针浆几乎全部依赖进口,因此进口的大幅下降,即意味着供应端的明显收缩。这使得今年中国的漂针浆价格在需求不佳的情况下仍维持在一个明显的高位。

2 海外供应链扰动和外需强势是造成进口减量的主要因素

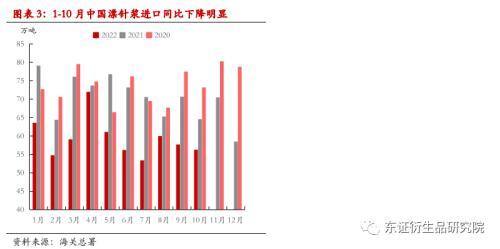

虽然海运本身波动较大,但像2022年这样长时间的大量进口减少显然有其背后的原因。我们认为主要因素有二,一是:海外供应链的扰动。虽然中国的漂针浆主要从五个国家进口,相对比较分散。但不幸的是这五个国家中有四个都出现了各种各样的问题对其国内纸浆的生产或发运造成了一定的影响。二是:外需强势挤占了部分中国货源。由于全球漂针浆产能利用率常年维持在90%附近,且产能增速极低。因此全球每年的漂针浆供应相对稳定。在此情况下,一旦外需过于强势,就会使得国内能拿到的货源相应减少。

2.1、各种因素干扰海外浆厂生产

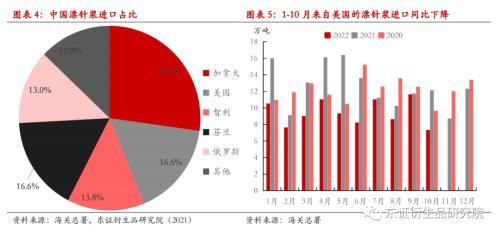

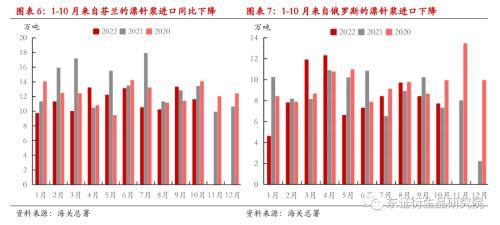

中国的针叶浆几乎全部依赖进口,且进口主要源自五个国家,分别是加拿大、美国、智利、芬兰和俄罗斯。这五个国家加起来占比已超过了80%。不幸的是今年1-10月除了智利之外,来自剩余四个国家的漂针浆进口都有不同程度的下降。其中加拿大下降了25.5%;美国下降了27.2%;芬兰下降了17.3%;俄罗斯下降了7.3%。而造成下降的原因也多种多样,不一而足。

来自加拿大的漂针浆进口下降。主要是由于疫情后劳动力短缺导致港口拥堵,货物发运效率下降,甚至进一步使得部分浆厂出现了由于货物顶仓被迫减产。而2021年11月的BC省暴雨造成了当地铁路和公路的中断,更是加剧了这种情况。该问题延续到当下仍未彻底解决。美国的情况与加拿大较为相似,港口拥堵造成了发运下降,进而影响了浆厂的生产。据我们航运分析师研究,虽然当前北美拥堵船数相较峰值已经下降60%左右,但仍高于疫情前。且存在一定的结构性问题,纸浆发运占比更高的美东地区的港口拥堵的情况更为严重。

芬兰则主要是因为UPM的工人从今年1月一直罢工至4月中下旬,这直接造成了来自芬兰的漂针浆进口有所下降。此后由于俄乌冲突,西方对俄罗斯的制裁又影响了芬兰从俄罗斯进口木材。这也对芬兰国内的纸浆生产造成了一些不利影响。

俄罗斯的情况则相对复杂一些,大致可以分为两个阶段,一是:从2021年12月到2022年4月的进口大幅下降和回升。这主要是因为2021年11月二连浩特和满洲里口岸出现了疫情,造成原本以散货方式走铁路进入中国的俄针被暂停。后续随着运输方式的改变(俄针可以走海运到上海,铁路运输也可以转为集装箱模式进口),进口量迅速恢复至正常水平。二是:从5月以来的再次下降。这次的下降则主要是因为3月爆发的俄乌冲突造成俄罗斯被西方大规模制裁。这使得俄罗斯国内生产漂针浆所需的漂白剂出现了一定的短缺,进而影响了浆厂生产。整体来看俄针供应最低的时候已经过去,但后续能否完全恢复正常还需再观察。

总之今年中国五个主要的漂针浆进口来源国中有四个出现了各种各样的问题。这造成了中国漂针浆进口的明显下降。目前这些问题有些已经得到了解决有些可能还需要时间。

2.2、外需旺盛也是造成进口减量的原因之一

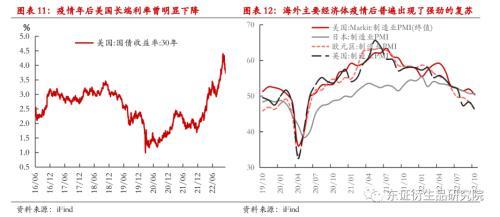

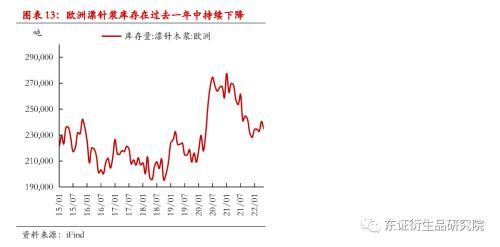

2020年疫情之后海外主要经济体在各国央行持续放水的背景下,经济开始迅速恢复,外需表现强劲。尤其是从2021年海外经济体陆续放弃防疫措施推动生产生活正常化之后,外需出现了空前的繁荣。这也使得海外纸浆需求明显回升。欧洲漂针浆库存从2021年年中就出现了持续的下降,一直延续到今年年中方才企稳。

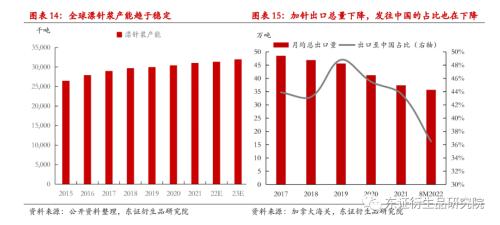

与需求的强势相比,由于针叶浆产能已进入瓶颈期,几乎没有什么新增产能,同时生产还受到各种原因的干扰,整体产量并无增长,甚至可能还有所下降。在此情况下,可售往中国的货源减少就是理所应当的事了。这点可以从中国最大的漂针浆进口来源国加拿大的出口数据上一窥端倪。从2020年疫情开始后,加拿大的月度漂针浆总出口就呈现出持续的下滑。今年1-8月加拿大的漂针浆月度平均出口量只有35.7万吨,相比2019年已下滑了超过20%。同时出口到中国的占比也从2019年的49%下滑至37%。

此外全球最大的木浆生产商Suzano SA则在2021年底明确表示由于欧洲的旺盛需求使得他们不得不减少中国木浆的供应。

2 产业链利润高度集中于上游浆厂,当前纸浆估值偏高

当前漂针浆现货价格仍稳定在7,100元/吨左右,美金报价则普遍在940美金/吨左右,处于历史上的绝对高位。从产业链利润分配来看,当前利润主要集中于上游浆厂,而下游造纸企业则度日艰难。因此我们认为当前纸浆估值偏高。

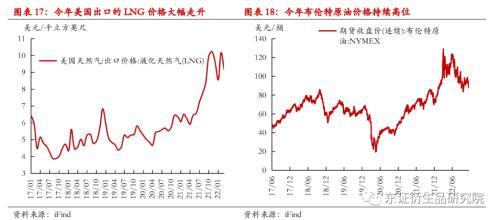

3.1、海外浆厂生产利润丰厚

虽然今年海外能源价格出现了大幅度的上涨,尤其是天然气价格更是涨幅惊人。但对于浆厂而言,由于其燃料成本占比较低,主要还是以原料成本为主,所以浆厂的制浆成本上涨幅度相对有限。因此当前上游浆厂生产利润非常丰厚。从上市公司披露的数据来看,无论是加拿大的Mercer还是智利的CMPC今年前三个季度的净利润都处于历史高位。

3.2、下游国内造纸企业艰难度日

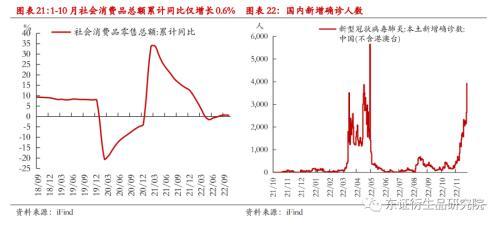

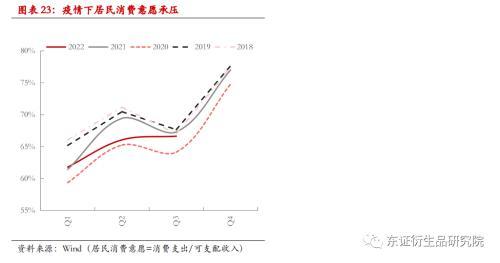

与海外上游浆厂的歌舞升平,草长莺飞相比,国内下游造纸企业今年可谓是愁云惨淡,万马齐喑。疫情对国内消费的巨大打击对生活用纸和白卡纸的终端消费形成了负面影响。而疫情下线上办公的快速渗透,以及教培行业的整顿对文化纸行业而言可谓是巨大利空。

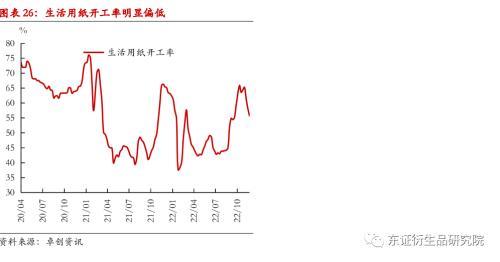

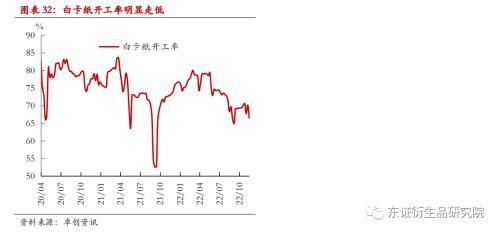

在此背景下,下游造纸企业难以将原料价格大幅上涨的压力传导到终端,普遍陷入亏损的局面。尤其是生活用纸行业,由于多是中小型纸厂,原料储备量相对较少,浆价上涨后成本压力巨大。而近乎完全竞争的市场环境又造成生活用纸提价困难,不少生活用纸企业被迫降低了生产负荷。即便是像中顺洁柔这样的上市生活用纸龙头企业,经营业绩也大幅下滑。今年1-3季度净利润仅2.7亿元,同比下滑45%。可见生活用纸行业所面临的生产经营压力有多大。

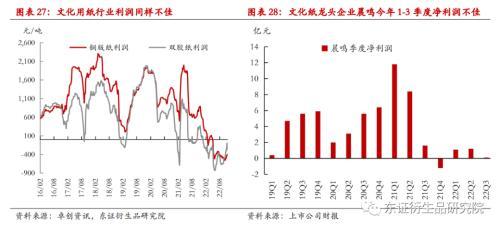

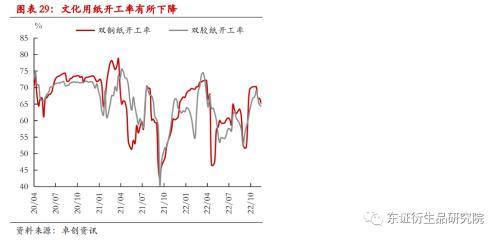

文化纸行业由于企业规模相对较大,抗风险能力更强,开工率下滑幅度相对较小。但行业整体盈利情况同样不佳。即便是像晨鸣这样的上市生活用纸龙头企业,经营业绩也大幅下滑。今年1-3季度净利润仅2.4亿元,同比下滑89%。可见文化纸行业也是哀嚎一片。

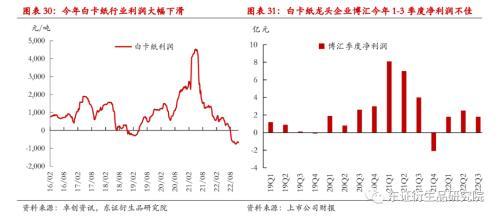

白卡纸行业产品多面向一些高端消费品包装,比如烟盒,蛋糕盒等。在今年持续的疫情下,也面临着终端需求萎缩的恶劣局面。在此情况下,白卡纸价格持续走低,行业盈利情况不断恶化。行业整体开工率也逐步下滑。以上市的白卡纸龙头企业博汇纸业为例:今年1-3季度净利润总额6.1亿元,同比也大幅下滑了68%。

整体来看,当前浆价使得产业链利润高度集中于上游浆厂而下游造纸行业则哀鸿遍野。纸浆的高估值显露无疑。

4

美联储加息和制浆高利润背景下,预计2023年漂针浆进口有望回升

疫情后随着各国央行的持续放水以及供应链瓶颈的延续,海外主要经济体都陷入了通胀危机。由于供应链问题在当前的逆全球化和疫情造成的用工紧张下难以解决,各国只能通过加息来迫使需求降温以期达到抑制通胀的目标。以美联储为例今年已累计加息六次,已使联邦基金目标利率从2020年的0.25%上涨至4%。并且市场普遍预期美联储12月还会继续加息50bp。在此情况下,外需走弱已是大概率事件。

前文我们已经讲过,国内漂针进口的下降一方面是由于海外浆厂意外频发,同时运输效率下降。另一方面则是由于疫情后外需强劲使得浆厂减少了发往中国的货源。目前来看明年这两者可能都会出现一定的变数。一是:当前浆价处于历史高位,且海外浆厂成本受能源上涨影响不大,制浆利润高企。因此我们有理由相信,浆厂会努力去打通供应链的堵点,做到能产尽产。全球漂针浆总产量环比将有望上升。二是:随着海外加息的进一步推进,外需走弱概率增加。一旦海外没法消化那么多的货源,则发往中国的纸浆可能就会回升。此外外需的回落也有望缓解海外港口拥堵的情况,提高发运效率。总的来说,我们认为在制浆高利润和美联储加息导致外需走弱的背景下,明年国内纸浆进口可能会有所恢复。

5 供需弹性不匹配,决定了价格下行势不可挡

受国内外各种不利因素影响,今年全年GDP增速大概率会低于5.5%的目标。这也就意味着明年国内经济增长的任务更重。政府将以更大的力度来支持经济发展。因此明年GPD增速很能环比出现走升。这也会对纸浆的需求带来一定的提振。因此也有投资者担心在需求端改善的背景下,浆价能否下行?

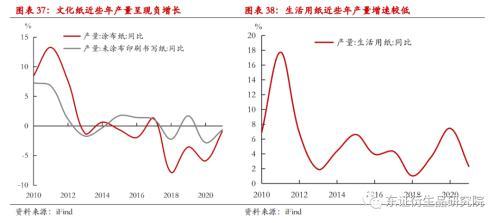

我们认为由于供需弹性的不匹配,价格下行势不可挡。从需求端来看,无论是生活用纸还是文化纸都早已进入行业发展的成熟期,甚至文化纸都可以说开始进入衰退期。近些年文化纸产量基本呈现小幅负增长的态势,生活用纸产量增速一般也都在5%以内。这也就意味着纸浆需求的弹性是极低的。也就是说,即便明年国内GDP增速超预期,但文化纸和生活用纸的需求改善幅度可能也只有2-3个百分点。这与供应动辄两位数的弹性相比远远不如。因此我们认为这种供需弹性的巨大差异,决定了一旦明年漂针浆进口出现回升,在价格不变的情况下,需求端将无力去承接供应的增长,必将是以价格下跌刺激需求增加来使得平衡表再平衡。

6 阔叶浆新产能投放将对针叶浆价格形成一定压力

芬林芬宝在芬兰的凯米生物制品厂计划于2023年第三季度新增150万吨/年的制浆产能。同时拆除60万吨/年的老浆线。这会给全球市场带来80万吨/年的漂针浆产能增量和10万/吨年的漂阔浆产能增量。但考虑到该项目计划于明年三季度投产,存在推迟的可能,且产能爬坡需要时间,产量的兑现还要延后。因此针叶浆明年来自于新增产能的价格下行压力并不大。

与之相对应的,阔叶浆在2023年新增产能则相对可观,预计产能增速能达到6%。首先Arauco计划于2022年底投产的150万吨/年的阔叶浆项目。其次UPM计划于2023年一季度投产的100万吨/年的阔叶浆项目。这两个项目计划投产时间都比较早,且项目完成度已较高。此外这两个项目主要面对中国市场,因此将对明年国内阔叶浆的供应提供较多的增量。

由于纸制品的生产中阔叶浆和针叶浆的比例存在一定的调整空间。这也就意味着如果阔叶浆价格受新增产能投放的影响出现了较大的下行,将使得纸厂增加纸制品中阔叶浆的比例而减少针叶浆的比例。因此明年阔叶浆新产能的投放将对针叶浆价格形成一定的压力。

7 投资建议

今年漂针浆价格的上行核心在于进口的长时间低迷。今年1-10月我国进口漂针浆同比下滑幅度达到了17%。而造成进口下滑的原因则主要有两方面。一是:中国最主要的五个漂针浆进口来源国,有四个都出现了各种各样的问题,造成了纸浆的生产和发运下降。二是:外需的强盛挤占了部分本该发往中国的货源。

由于疫情下内需疲软,下游纸厂并不能很好地将成本的大幅上涨向终端传导。这就造成下游生产利润被严重挤压,哀嚎一片。而制浆成本主要是原料成本,能源成本占比并不高,因此当前能源价格高企对海外浆厂影响有限,其生产利润十分丰厚。这使得整个浆纸产业链利润分配极度不均匀,高度集中于上游制浆环节。因此我们认为当前纸浆估值明显偏高。

展望明年,在高通胀和美联储加息的背景下,外需走弱已是大概率事件。而制浆的高利润又保证了纸浆产量在摆脱意外因素后会持续高位。这样一来,海外浆厂就能有更多的货源发往中国。而一旦国内进口恢复,当前纸浆的高估值显然是没法持续的。因此我们认为下明年纸浆价格出现大幅下行的风险较大,预计明年漂针浆价格将大幅回落至6000元/吨以下。时点方面,考虑到海运周期较长,预计在明年二季度才有望看见到港量的明显回升进而引发价格的显著回落,三季度以后价格可能会回落到6000元/吨以下。

策略方面,由于对浆价未来下行的一致预期已基本形成,浆价远期贴水较大。这使得单边做空策略并非当前的最优解。毕竟漂针浆进口来源过于分散,要精准判断到港回升的时点难度较大。这也就意味着,远期空单进场后随着时间的推移,一旦进口到港仍处低位,就将面临巨大的收基差风险。因此我们认为远期主力合约基差在500元/吨以内,或可考虑逢高布局一些空单,否则建议谨慎。而相比于单边的策略,我们认为做远期正套可能更加合适。因为漂针浆全部依赖进口,而长达两个月的海运期决定了,浆价一旦开始下跌,一定是远期先跌,而近月受高价现货的影响跌幅将会相对偏小。漂针浆这种全部依赖进口的贸易模式决定了其在下跌过程中极易走出正套。所以相比单边策略,我们更推荐投资者参与远期正套。

8 风险提示

外需走弱不及预期,内需上行幅度超过预期。

本文源自行业资讯