虽然看起来有点“土”,但是职业教育里却长出了一家“千亿市值”的上市公司。而教育领域里,拢共也只有4家市值过千亿的公司——做K12的新东方、好未来、跟谁学,以及职业教育赛道里的中公教育。

新东方烹饪学校、蓝翔挖掘机、北大青鸟、南通汽修……跟面对中小学生、产品非常同质化的K12教育不同,职业教育培训简直囊括大千世界,细分领域五花八门。再考虑到中国大量人口就业不是靠白领工作,蓝领工作才是就业市场的基本盘,似乎职业教育暗藏大量少有人知的掘金机会。

更棒的是,跟百年不变的基础教育不同,职业更迭迅速,新职业仍然不断冒出,尤其以网红培训、新直播电商培训、大数据人工智能为代表的新职业崛起,又给职业教育培训提供了新的创业机会。

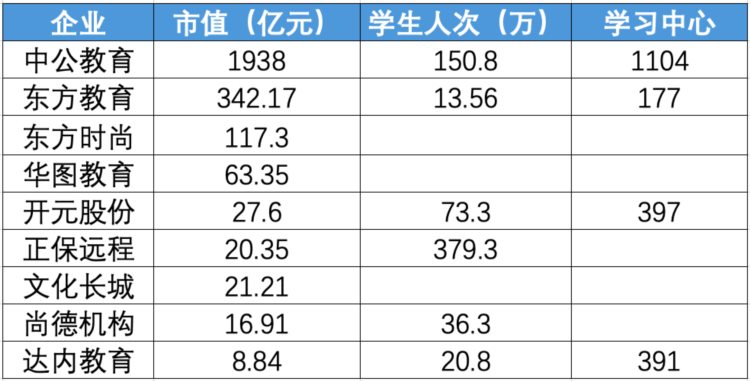

但是,搞职业教育,不同细分赛道的体量差异可以极其巨大。做“考公培训”的中公教育市值超过 1900 亿元,但第二名东方教育(新东方烹饪学校母公司)的市值是 300 多亿元,体量仅为中公教育的 1/6。

更残酷的是,做看似最紧贴时代的“IT培训”、一度雪球用户讨论非常热烈的达内教育,市值跟中公的差距为 282 倍。

(制图:36氪)

为何职业教育行业一面是中公教育的千亿高市值,另一面却是无法成为头部、即使成立多年营收仍然有限的残酷现实?

36氪试图通过本篇研报整体理清职业教育领域,并核心讨论以下 3 点问题:

职业教育赛道内最赚钱的细分领域是什么?为何仅有中公教育可以迈过千亿市值的门槛?

同属职业教育赛道,为何中公教育、东方教育持续增长,而尚德机构、达内却“兵败入山倒”?

“在线化”变量出现,它会是新职教的制胜点吗?

一、少之又少的千亿机会

36氪认为,在职业教育赛道中,仅有“招录领域”可以诞生市值超过千亿元的公司。

所谓招录,即指公务员、事业单位、教师岗位等岗位的招收录取,相对偏公共属性,典型的公司如华图教育、中公教育、粉笔公考。

为什么只有招录领域能跑出大体量的公司呢?原因有二:

一是因为招录的用户主要以大学生或大学毕业生为主,这部分用户群体最大,在 2019 年接近 4000 万人,反观中等职业教育,数量只有前者的一半 —— 而用户规模就决定了这个生意天花板的高低;

其次,非招录板块的用户需求不属于刚性需求,且极为分散,以及培训时间相对短暂,缺少充足的付费意愿,整体用户生命周期也不长。

职业教育赛道内的公司市值,也证明了这一结论:

(职业教育市值排名)

上图中,市值最高的中公教育以及华图教育,属于招录领域,且第一名的市值比第二名的 6 倍还多。

而市值排序靠后的公司皆属于职业技能培训类,比如从事成人自考培训和资格证培训的尚德机构、以财务会计和医疗培训为主的正保远程、以IT培训为核心的达内教育。从图中来看,第一名与最后一名的市值差距为 282 倍。

那么,为什么中公教育、东方教育能持续增长?

在职业教育赛道的上市公司中,中公教育及东方教育两家公司营收最高,2019 年的收入分别达到了 91. 8 亿元,以及 39.05 亿元。

值得注意的是,中公教育不仅营收规模近百亿,且公司突破千亿市值,仅用了 7 个月的时间,并且仍然保持了 47% 的同比增速。

(各家业绩情况)

36氪认为,拆解其营收结构来看,高增长的秘密来源于其在招录领域的核心业务稳定的同时,也在不断拓展业务边界,其新增的考研辅导业务、IT 能力训练等业务高速增长。

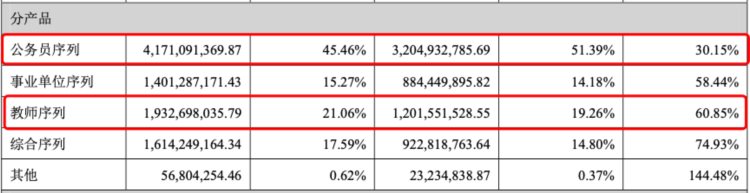

从下图可以看出,中公教育赖以起家的公务员与事业单位招录考试业务,贡献的营收比例仍然超过 50%,金额高达 41.7 亿元。而教师业务也快速崛起,取代了事业单位序列,贡献收入近 20 亿元。

(中公教育营收构成)

教师业务能快速增长,背后的逻辑在于,中国的教师退休高峰即将到来,以及资本对在线教育这几年的主推,导致 K12 领域的教师缺口增加至千万级。尤其是教育部要求在线教育企业教师公布教师资格证的政策刺激,更是直接催生中公教育的培训人次同比增长 53%,单价提升 5%。

除此之外,中公教育 2019 年财报中还披露,其考研辅导业务营收增速超过 100%,IT 能力训练业务营收增速更达到 300%。

和中公教育类似,东方教育(新东方烹饪学校母公司)也选择了靠不断扩张业务种类、地域,来获得高速增长。

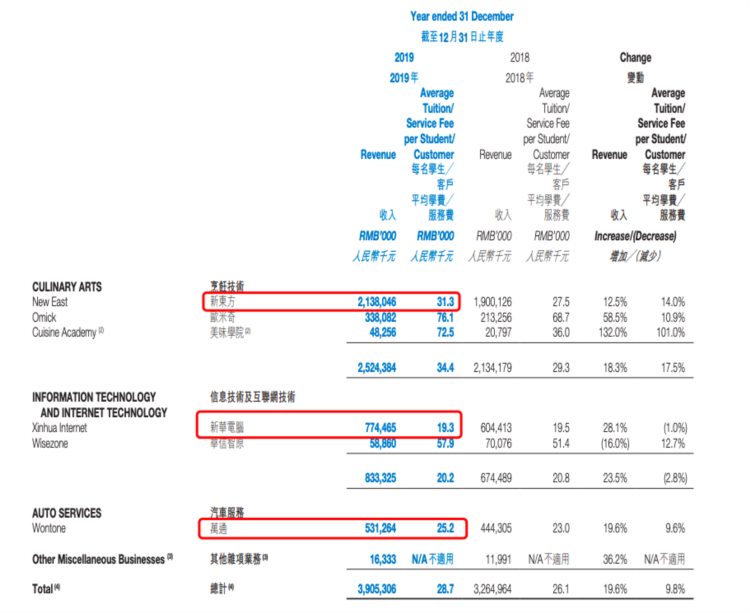

具体来说,从地域视角看,东方教育没有将业务局限在其出生地安徽,而是不断在全国各地开设新的培训中心;从品类来看,厨师培训、电脑培训、汽修培训都为东方教育贡献了可观的营收,其中贡献最大的是新东方烹饪学校,收入贡献 21.4 亿元;其次为新华电脑的贡献,金额有 7.7 亿元;最后为 5.3 亿元的万通汽修。

(东方教育营收构成)

但即使东方教育依靠不断扩大业务线做到了 40 亿元人民币营收,已接近中公教育年营收的一半规模,两者的市值之差仍有 6 倍之多。资本方面之所以给到两者完全不同的 PE 倍数,就在于职业技能培训相比招录领域而言,未来的增长空间有限,用户基数及刚需性不如后者。这也是目前职教赛道仅有招录领域跑出了千亿公司的原因之一。

并且,如标题所言,职业教育残酷的一面在于,如果所属赛道不像“招录领域”一样刚需、用户规模大,则很容易陷入靠营销驱动的陷阱。

主打成人自考业务的尚德机构、以 IT 培训起家的达内便是如此。

不同于中公教育、东方教育两家盈利能力很强的公司,从尚德机构披露的财报中可以发现,尚德处于连年亏损的状态。其亏损的直接原因就是居高不下的营销费用,甚至比毛利还要高。以 2019 年为例,尚德机构的毛利为 17.98 亿元,单营销费用一项也同样为 17.9 亿元,更不用提其它方面的支出。

(尚德营收构成)

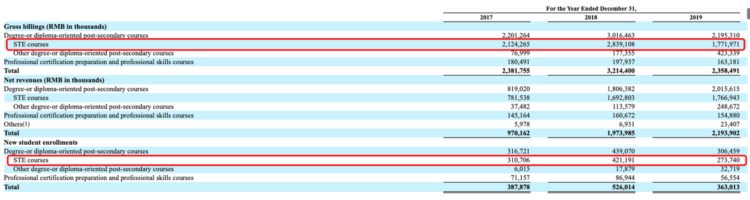

而达内作为国内较早诞生的的 IT 职业技能培训机构,提供了 14 门 IT 学科,5 门非 IT 学科和 2 门 K12 编程相关课程。但此前因为将业务扩展至少儿编程领域,而增加了公司的营销费用,导致其财务表现上出现亏损。雪上加霜的是,2019 年又因为业绩虚增 7 亿收入被纳斯达克出示退市警告。

由此可见,若公司所处赛道的用户需求不刚性、用户生命周期短、受众总量小,则容易使公司陷入必须靠持续的营销以达到获客目的的陷阱。

二、残酷的行业现实

如果用一句话总结职业教育领域,那就是 —— 行业非常散乱,短期缺钱,中长期缺人,使得再出现一家千亿市值公司的难度大幅增加。

1、行业极度分散

根据教育部和沙利文数据,2017 年职业教育市场规模约 7681 亿元,预计 2020 年能超过万亿元规模。

但目前收入最高的公司中公教育,即使 2019 年营收 91 亿元,占比也不到职业教育行业的 1.2% ,可见职业教育领域的集中度低,仍处于行业分散、长尾公司遍地的状态,远未形成头部的垄断效应。

2、短期缺钱

在整个 GDP 中,尽管教育经费已从 2000 年的 3849 亿元,增加至 2019 年的 4.6 万亿,增加幅度为近 12 倍,财政性教育经费占比为 4% 左右。相比丹麦、挪威、瑞典的 7% 有不小差距,相比英、法、美的 5% 同样有差距。

国家最近20年教育经费和职业教育经费投入情况一览(数据源自国家统计局)

但是,职业教育的经费投入只有 8% 左右,即使最高峰时也不超过 15%。

在中国,80% 的教育经费来自于财政性支出,而这里面的 90% 又来源于地方性财政支出。所以在先天投入不足的情况下,要想大力发展职业教育,急需民间资金力量的参与。特别是疫情后的地方财政收入影响很大,对民间资本的需求更大。

(2019年至今职业教育行业融资情况)

36氪还以 2019 年至今的一级创投市场前10大融资为例(不完全统计),在职业教育融资升温乃至火热的情况下,前两大金额为万学教育和云学堂的 1 亿美金,其次为 BAA 培训中国的 4 亿元融资,剩下的从 4000 万元到 1 亿元上下为主,和 K12 动辄 5 亿美金形成鲜明对比。所以职业教育投资热,热的还只是初期,大体量企业严重不足。

3、中长期缺人

三部委曾经在 2016 年联合印发了《制造业人才发展规划》。在这个规划中,披露了人才队伍建设的突出问题:

人才结构过剩与短缺并存,领军人才和大国工匠紧缺;

学校和培训机构基础能力建设滞后;

社会地位和待遇较低等等。

(制造业十大重点领域人才需求测算)

此外,还测算了制造业十大重点领域的人才需求测算,预计今年缺口接近 2000 万,5 年后攀升至 3000 万。

这个数据背后的逻辑是中国的人口红利消失,并随着国家进入经济转型期,对高素质人才、对高端产业的人才需求更加迫切,而我们落后的人才结构和产业发展就形成了天然的矛盾。

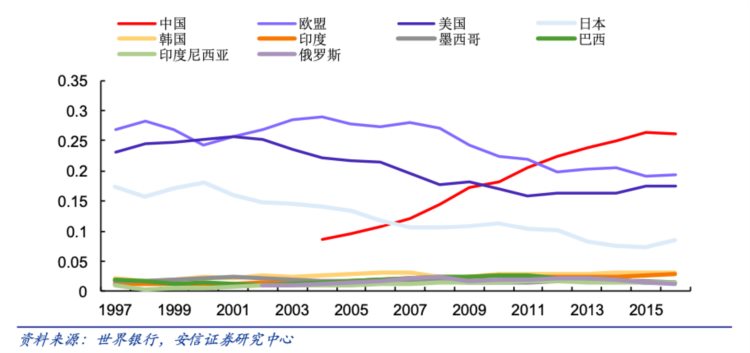

(世界主要经济体历年制造业增加值的全球占比)

一个表现是,从安信证券数据可以看到,中国在 2001 年加入 WTO 后,制造业增加值对全球的贡献逐年上升,期间先后超过日本、美国、欧盟,直至 2011 年成为全球第一,但和先进国家相比还有较大差距。第一名持续了 4 年后,2015 年便开始出现下滑。

所以,对于这一趋势,中国提出了要去解决制造业大而不强,自主创新若的局面。力争用十年时间,迈入制造强国行列。

如何解决这些问题,毫无疑问需要基础教育,更急迫的需要则是职业教育。

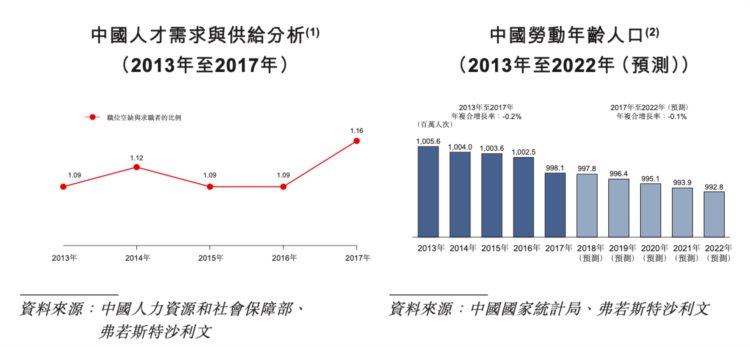

(中国人才需求与供给分析)

缺人的表现还体现在职位空缺和求职者比例逐年攀升,2013 年这个比例只有 1.09,2022 年将增至1.2。与此同时,15-64 岁的劳动人口在 2017 年下滑到 9.98 亿后(占总人口的71.8%),逐年下滑趋势明显。 作为后备力量的 0-14 岁人群,从 1964 年的 40.7% 峰值,下滑至 2013 年的 16.4%,2017 年为 16.78%。

总体来看,高端型人才的缺失,使得职业教育行业培养下一代优秀人才也面临挑战。

三、出路在哪儿?

1、在线化

如果说 30 年前,职业教育早期大公司的产生,是因为改革开放、城镇化、高校扩招产生了大量需求,那么在互联网出现以后,用户接受教育的习惯正逐渐向线上迁移,因此,线上渠道的崛起,对职业教育公司而言,是一个明显的红利点。

这时候就要求新职业教育企业更加注重联网属性的提高 —— 尤其是大量互联网公司新增了批量的产品、运营、技术有关新岗位,并且需要的学习方式也逐渐转移到在线或者线上线下结合。最后,在线的便利性也导致行业开始思考用户的生命周期延长。

(三节课课程体系)

比如三节课,瞄准的就是新互联网从业者终身学习的这一需求,前期通过产品经理和互联网运营切入,逐渐再辅助录播课和双师小班模式。三节课的玩法是推出 15 人小班,再配以 3 年以上的资深助教进行辅导教学。

随着渠道发生的明显变化,逼迫传统的职业教育也开始进行新型的这些渠道进行招生获客,提供一些直播、录播相关的在线课程。但是对传统的职业教育公司来讲,因为存在路径依赖和地理位置辐射影响,在线化的渗透率远远不够,准确说是线上化的决心和力度还很缺失。

即使到如今移动互联网发展迅猛的今天,巨无霸中公教育的线上培训业务于2019年才首次突破 10 亿元大关,共实现营收10.36亿元,同比增长 133.5%。

同样作为线下为主的开元股份,在线上收入仅增长4.77%(3亿元)的情况下,销售费用增长了59.34%,高达6.06亿元。

因此,如何完成OMO(线上线下)模式的转变,对于传统的职业教育机构挑战还比较大,如何能够实现不影响业绩的情况下,还能较低成本获得有效流量,成为最为关键的命题。

36氪认为,在线职业教育更加适合带有课程性质的教育产品,因为在外部流量获取途径趋同的情况下。考验的是机构背后教研服务能力和产品质量能力。比如某在线公考头部企业,也在去年进行了线下教学点的铺设,就是因为面授相关的环节无法用纯线上代替。

而对于动手操作性的职业培训,还是需要回到线下进行教学。线上短视频或者直播等形式可以成为有利的获客途径和渠道,有助于下一步的交互转化。

以36氪在今年2月报道过的采贝教育为例,这家公司最近3年完成了3轮融资。采贝教育以大能源、大交通行业切口,进入技能型人才的培养领域,进而提供SAAS平台、内容课程、行业标准等解决方案。

采贝创始人熊珺曾对36氪表示:制造行业技术和设备的更新速度已远远快于十年前,以老带新的占主导地位的传统培养模式,无法满足行业快速迭代的人才需求,在 2016 年发现这一趋势后,采贝立即切入了技能培训赛道。

2.全年龄段扩科

对于职业教育企业来说,最容易获取流量的阶段集中在职前阶段。企业也都重点会针对在校大学生进行一些列产品推出与研发,而对于职中、职后阶段的扩张显得更为重要。

从客户生命周期来说,18 岁到 60 岁都可以进行商业变现。尽管成人付费意愿比较低且分散,但是目前的趋势已经呈现两派。高校为代表的公司在极力往义务教育扩展,主流的模式是通过并购有名的民办学校或者中专学校,为自己旗下大学生源进行提前培养和补充。

以大学生就业、考研、单位招录为代表的公司,开始延伸到 K12 阶段和资格证培训阶段。这类公司的逻辑是希望凭借已有的客户池,扩充 K12 阶段的学生增量,进而延伸到大学毕业后的职场进阶。可能是需要行业的资格证培训,也可能是需要职位的进阶学习。

目前这个方向值得拆解的公司是职问,职问在去年底完成智联和网易的超6000万元A轮融资后,又在今年的 6 月拿到腾讯融资。这家公司以大学生求职问题解答社区起家,后面逐渐拓展到 1-3 岁职场新人、3 年以上成熟职场人群领域。完成了全职业全周期扩展。在用户层面,既有 C 端用户,又有企业和高校客户。

四、总结

职业教育在教育行业中属于互联网程度渗透偏低的细分赛道,但已经跑出了千亿市值的头部公司,这足以证明还可以跑出下一个千亿市值的在线职业教育公司。为什么是在线领域?36氪认为有三点:

第一,目前能上市的线下传统职业教育机构基本完成了 IPO,但资本市场给予的估值并不高。500亿元人民币市值的职业教育公司都还急需出现,这就是目前资本市场对这个行业的认知现状。

第二,疫情带给整个职业教育的影响是,有机会接触到更多优质的线上培训课程。在线必然成为每家机构的标配,这更会带来线上迎来大资金投入的变化。

第三,全民在线网课的普及和渗透,提高了并购的空间。尤其在港股教育公司疯狂并购国内独立学院国外优质大学背景下,路径的借鉴和资本杠杠的运用,都起到了很好的扎堆示范效应。